【PR】

ファクタリングについて

ファクタリングは、企業が未来の売掛金を現金に変えるための資金調達手段の一つです。以下に、ファクタリングに関する詳細を説明します。

ファクタリングの基本

ファクタリングは、企業が顧客からの未収金を、専門の金融機関であるファクターに売却するプロセスです。ファクターは未収金を即座に現金で企業に支払い、その代わりに未収金の回収業務を担当します。

ファクタリングの利点

- 即座の現金調達: ファクタリングにより、企業は未来の収入を現金に変えることができ、資金調達の急務を解決できます。

- 信用リスク軽減: ファクターが未収金の回収を担当するため、企業は顧客の支払能力に関するリスクを軽減できます。

- 業務効率向上: 未収金の回収業務を外部に委託することで、企業は内部リソースを効果的に活用できます。

ファクタリングの種類

ファクタリングにはいくつかの異なる種類があります。主要な種類は以下の通りです。

- リソースファクタリング: 企業が特定の未収金をファクターに売却する形式。

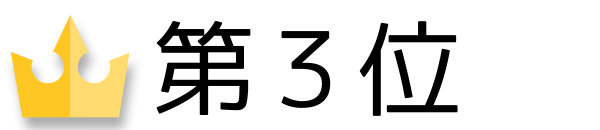

- 非通知ファクタリング: 未収金の買い手である企業の顧客にファクターの存在を知らせない形式。

- リサイクルファクタリング: 既存の未収金を再度ファクターに売却する形式。

ファクタリングの注意点

ファクタリングを利用する際には、以下の点に注意する必要があります。

- コスト: ファクタリングには手数料や利息がかかるため、コストを検討する必要があります。

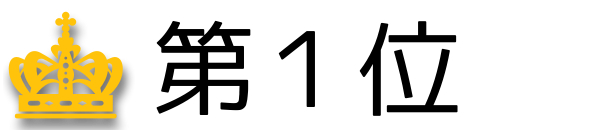

- 信頼性: ファクターの信頼性や評判を確認し、信頼できるパートナーを選択することが重要です。

- 契約条件: ファクタリング契約の条件や制約をよく理解し、企業にとって適切な条件で契約を結ぶことが大切です。

資金調達について

資金調達は、企業が新しいプロジェクトを開始し、成長を支援し、日常業務を維持するために必要な資金を調達するプロセスです。以下に、資金調達に関する詳細を説明します。

資金調達の方法

資金調達はさまざまな方法で行うことができます。主要な方法は以下の通りです。

- 株式発行: 企業が株式市場で新しい株式を発行し、資金を調達する方法。

- 借入金: 金融機関からの融資や債券の発行を通じて資金を調達する方法。

- リースおよび資産調達: 資産をリースし、資本を解放する方法。

- 自己資金: 利益を再投資して資金を調達する方法。

資金調達の選択肢の比較

資金調達の選択肢を比較する際には、各方法の利点と制約を考慮する必要があります。

- 株式発行は株主に対する権益の分割を伴い、株主の利益を考慮する必要があります。

- 借入金は返済と利息支払いが必要で、財務的なリスクがある場合があります。

- リースおよび資産調達は資産の保有権を持たないが、資本を解放するメリットがあります。

- 自己資金は資金調達のコストが少ないが、成長を制約する場合があります。

最適な資金調達戦略の選択

最適な資金調達戦略を選択する際には、企業の財務状況、成長計画、リスク許容度などを考慮し、戦略的な判断を行う必要があります。また、複数の資金調達方法を組み合わせることも検討する価値があります。

まとめ

ファクタリングは未収金の資金調達手段として利用され、即座の現金調達と信用リスク軽減の利点があります。一方、資金調達には株式発行、借入金、リース、自己資金などさまざまな方法があり、企業は戦略的に最適な選択をする必要があります。資金調達戦略は企業の成長と持続可能性に大きな影響を与えるため、慎重な計画と分析が必要です。